En un mundo globalizado como es el actual, las exportaciones tienden a ser cada vez mayores en cuanto a facturación. De los últimos diez años, solo el 2020 presentó una caída con respecto a 2019 (-9,7%). El pasado año (2022) ha sido el de mayor subida con respecto al anterior (+23,7% ), lo cual ilustra el buen momento en el que se encuentran las exportaciones y la industria española. En España, en particular, ocupamos el puesto 79 de 191 países en el ranking de expediciones respecto al PIB total del país. Esta cifra se debe a que el 29,9% de todo lo que genera el país se exporta.

Así pues, en el último año, el crecimiento en España ha alcanzado las mayores cotas vistas hasta la fecha, y nunca se había crecido tanto en materia de exportaciones de un año para otro, alcanzando los 397.652,3 millones de € (+3,29%). En contraposición a este dato, la balanza comercial presenta las peores cifras desde el inicio de la crisis económica de 2007 (Actualmente el déficit comercial se sitúa en el 5,37% respecto al PIB mientras que en 2007 representó el 9,23%).

En el presente insight se va a analizar la situación actual de las exportaciones de cerámica españolas y su evolución en los últimos cuatro años, pudiendo, de esta forma, identificar oportunidades de mercado y detectar aquellos países en los que el sector cerámico español está perdiendo presencia.

Según los datos que se manejan, las exportaciones han ido al alza de forma constante desde el año 1990. Si se echa un vistazo a las cifras de facturación, las ventas al extranjero de cerámica se han situado en máximos históricos en 2022, representando el 1,07% sobre el total exportado en España. En cambio, en 2021 y pese a que las cifras eran menores en facturación, la representatividad fue ligeramente mayor en ese año (1,14%). Sin embargo, las circunstancias del sector cerámico han provocado que esta tendencia no se cumpla en nuestro sector en cuanto a m2 en el 2022.

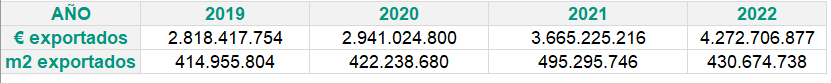

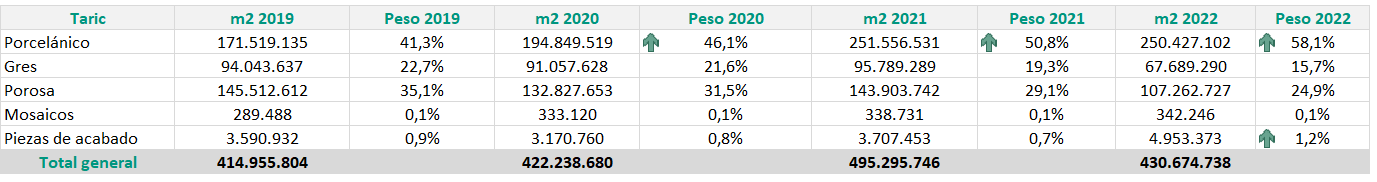

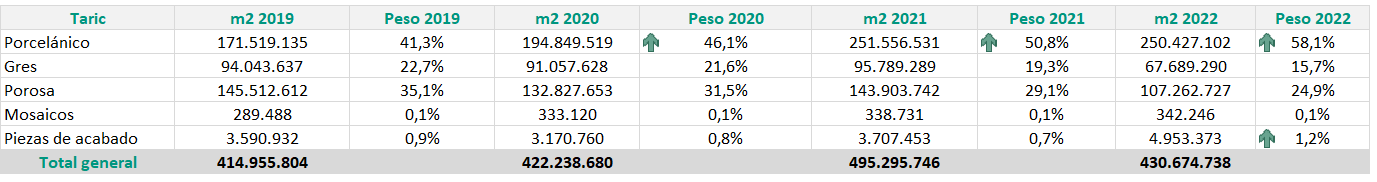

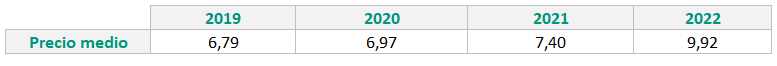

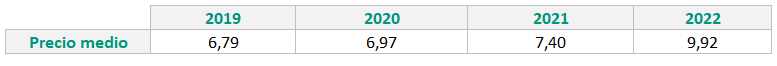

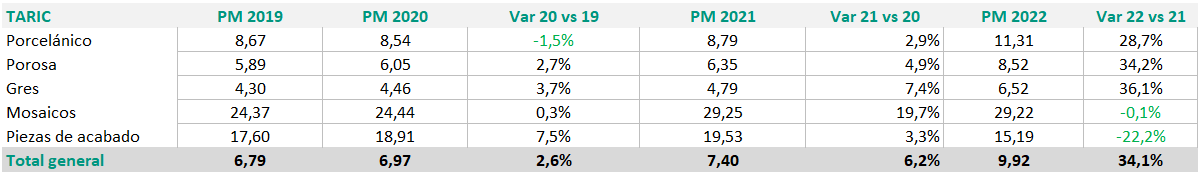

En la siguiente comparativa se puede apreciar que desde 2019, la facturación española de exportaciones de cerámica ha ido siempre en aumento, aunque los incrementos marginales se han visto mermados especialmente en 2020, año en el que la pandemia de la Covid 19 desaceleró el ritmo de crecimiento tanto en euros como en volumen. En 2020, el valor de las exportaciones españolas de cerámica se incrementó en un 4,4%, mientras que los m2 exportados lo hicieron en tan solo un 1,8%, poniendo de manifiesto las dificultades económico-sociales que se vivieron especialmente a principios de esa coyuntura. En 2021, el ritmo de crecimiento volvió a su cauce, con una importante mejora en términos de facturación y m2. Sin embargo, y debido a múltiples factores bien conocidos que afectan a la industria cerámica desde finales de 2021, el año 2022 induce a confusión debido a la subida de precios derivados de los crecientes costes de producción, los cuales han enmascarado la bajada en volumen de las ventas. Concretamente, un incremento de casi un 17% de la facturación se ha correspondido con un descenso de un 13% del volumen de las exportaciones, tal y como se puede comprobar en la siguiente tabla.

Tabla 1. Importe y volumen de exportaciones españolas los últimos cuatro años. Fuente: Plataforma DATAKER

Tabla 1. Importe y volumen de exportaciones españolas los últimos cuatro años. Fuente: Plataforma DATAKER

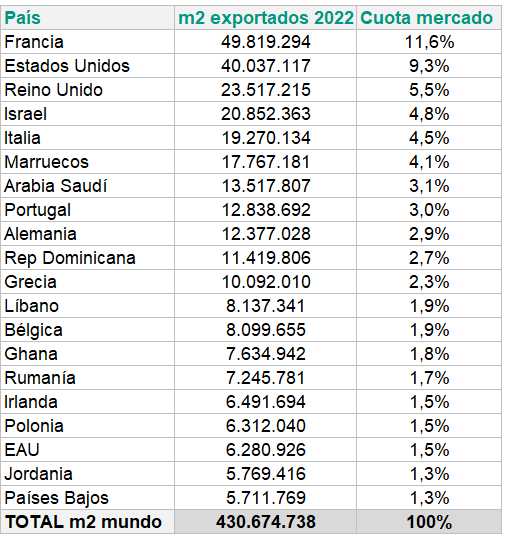

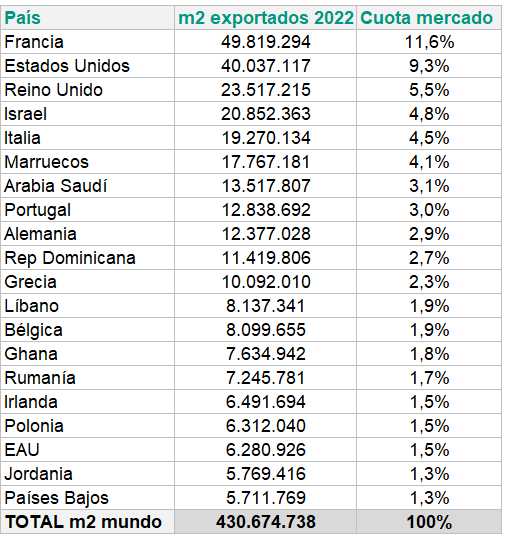

Francia y Estados Unidos, principales destinos de las exportaciones españolas de cerámica

Francia, en primera posición, y Estados Unidos en segunda, aglutinan el 20% de las exportaciones de forma recurrente. Lejos de estos dos países, las siguientes posiciones en el ranking se las disputan Reino Unido, Israel, Italia y Marruecos, todos ellos con cuotas de mercado que van desde el 4,1% hasta el 5,5% en el año 2022. En cuanto a la concentración de mercado, los 20 países principales en exportación aglutinan el 68% de m2 exportado, circunstancia que se ha mantenido estable en los últimos años.

¿Qué países del Top 20 no decaen en exportaciones?

El hecho de que las exportaciones generales hayan disminuido un 13% en volumen se debe a que la mayoría de los países han reducido sus importaciones de cerámica este último año. Son importantes las caídas de ventas en Estados Unidos (-18,8%), República Dominicana (-42%), Marruecos (26,5%), Rumanía (29,7%) y Jordania (40,2%) dentro de estos 20 mercados principales. Como nota positiva, crecen con respecto a 2021 Italia (+18,6%), Líbano (+12%), Reino Unido (11,1%), Alemania (+5,1%) y Bélgica (+4,9%).

Exportaciones por tipo de producto. ¿Qué mercados prefieren gres?

En cuanto al tipo de producto exportado, no existen cambios destacables. Se mantiene el porcelánico como material más vendido (58% del total), seguido de la porosa (25%) y muy distanciado de las exportaciones de gres (16%). El 1% restante se reparte entre las piezas de acabado y los mosaicos.

Tabla 4: Volumen de exportaciones y peso relativo por tipo de producto últimos cuatro años. Fuente: Plataforma Dataker

En lo referente al gres, y aunque no sea la tónica habitual, son varios los países en los que tiene más éxito que la porosa, probablemente porque el precio medio de venta es inferior (6,52 €/m2 pasta roja vs 8,52 €/m2 pasta blanca en 2022).

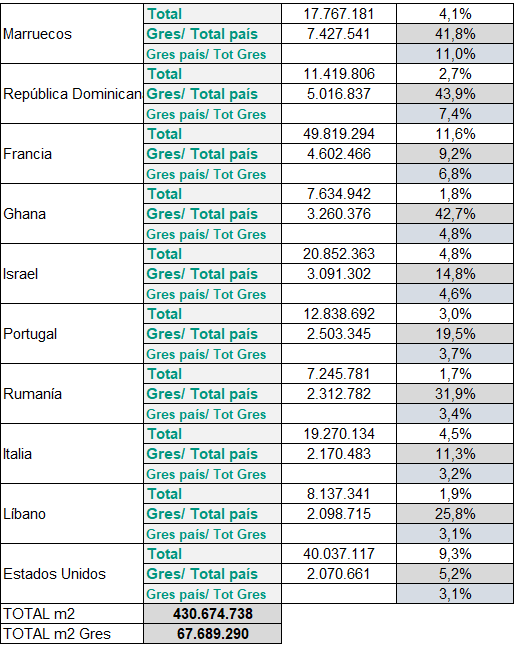

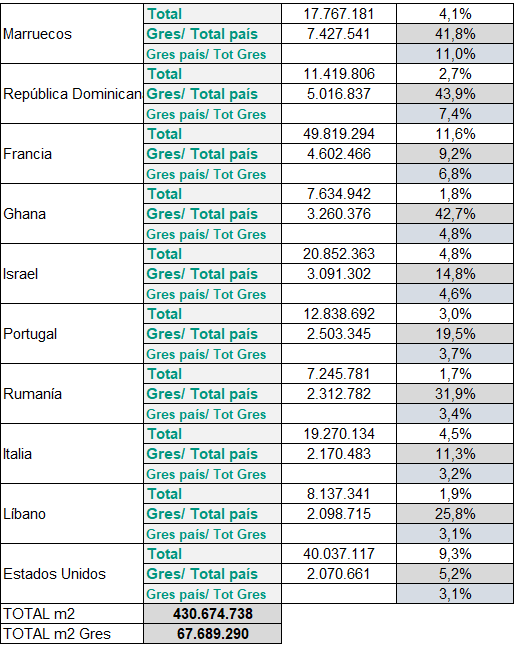

Pasando a analizar las preferencias por mercado, tal y como se puede apreciar en la siguiente tabla, Marruecos es el país donde se vende más gres español, seguido de la República Dominicana y Francia. Estos tres países concentran el 25,2% del total de exportaciones, y dentro de estos tres, tanto en Marruecos, como en la República Dominicana, el gres es preferible a la porosa. Según los datos publicados por ASCER, el 51% de las ventas de gres se consiguen con los 10 países con más ventas de este producto.

Como podemos ver en la siguiente tabla, Marruecos es el país que ha importado más material de este tipo de la comparativa, lo que implica que el 41,8% de sus importaciones españolas han sido gres, le sigue la República Dominicana, el país que más importa este tipo de cerámica en proporción al total (43,9%), y Francia que compra este producto español en menor proporción que los países citados anteriormente (9,2%). Tanto en la República Dominicana como en Ghana, el gres es más importado que el porcelánico.

Tabla 5: Top 10 países que han exportado más gres en 2022. Fuente: Plataforma Dataker

…¿Y cuales han sido los precios a los que se ha exportado según el país?

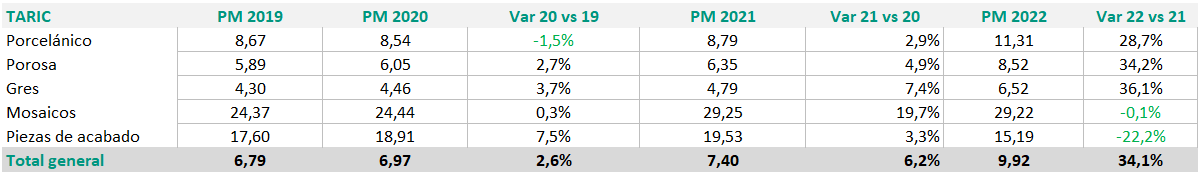

Según ASCER el peso del coste de la energía ha supuesto el 30% de la facturación en 2022. Esto ha obligado a trasladar dicho coste en el precio final, aunque tan solo sea en parte, situándose el precio medio de exportación para 2022 en 9,92 €/m2, lo cual supone un incremento del 34,1% con respecto a 2021. Echando la vista un poco más atrás, y si se compara con el valor medio de 2019, ese incremento se sitúa casi en el 50%.

Tabla 6: Evolución del precio medio de exportación de los últimos cuatro años. Fuente: Plataforma Dataker

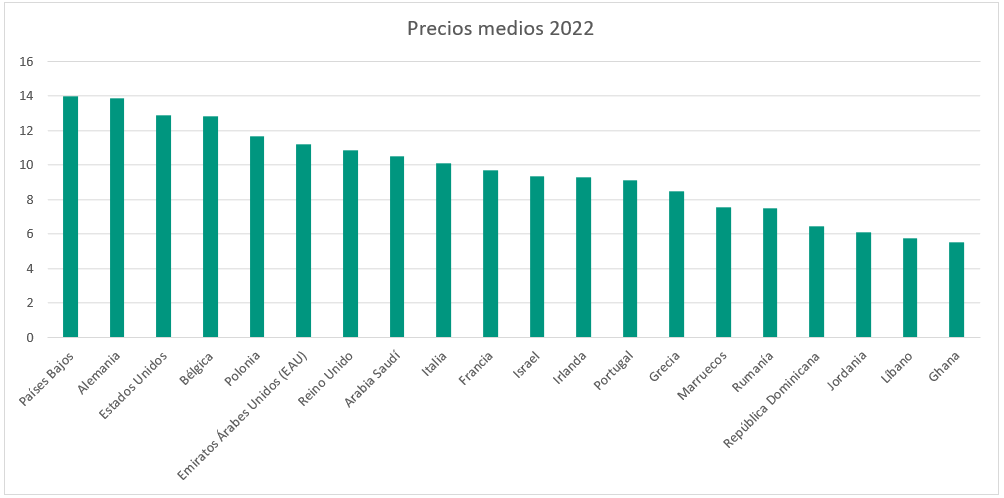

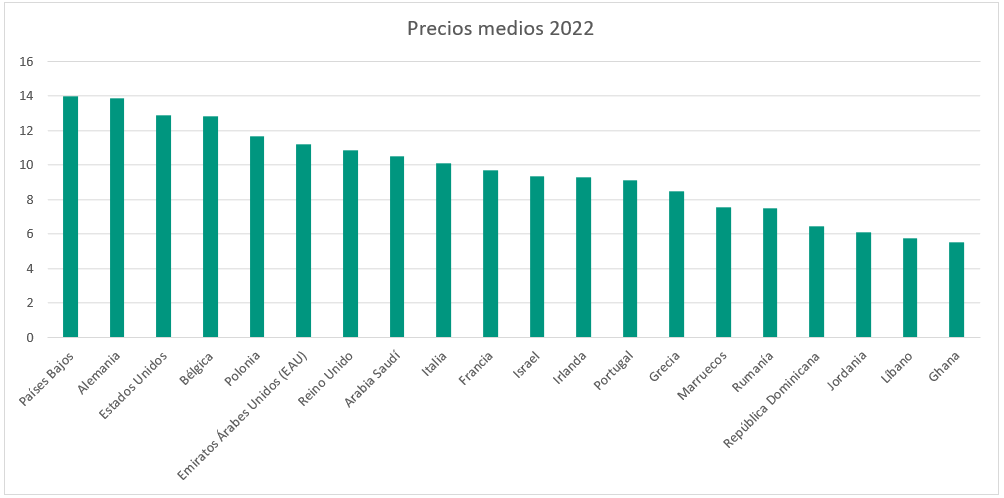

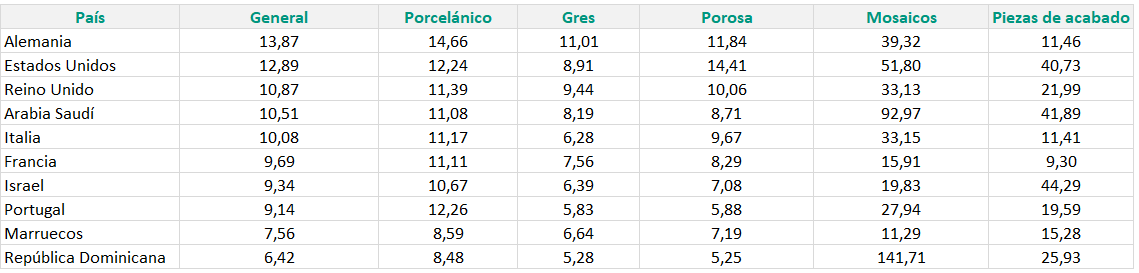

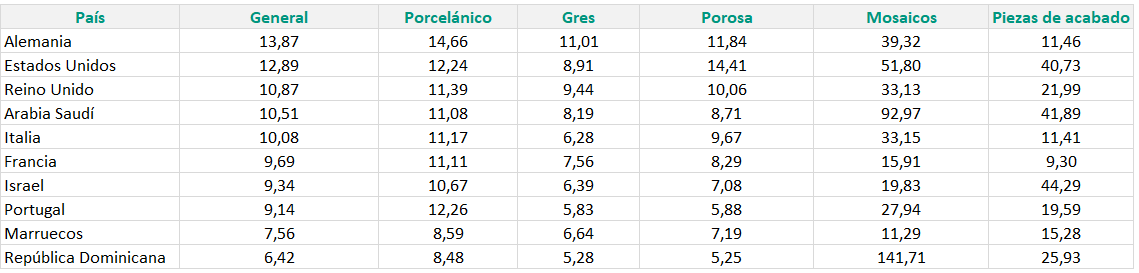

Analizando el precio medio de venta por país, y teniendo como referencia el precio medio de 9,92€/m2 anteriormente comentado, los países que compran por encima de la media son Países Bajos (14€/m2), Alemania (13,90€/m2), Estados Unidos (12,90€/m2), Bélgica (12,80€/m2), Polonia (11,70€/m2), EAU (11,20€/m2), Reino Unido (10,90€/m2), Arabia Saudí (10,50€/m2) e Italia (10,10€/m2).

Gráfico 1: Precios medios de exportación cerámica Top 20 países principales. Fuente: Plataforma Dataker

Pasando a un análisis de precios medios, disociando por tipo de producto, el gres es el material que más ha sufrido la subida de precios por delante de la porosa, el porcelánico, las piezas de acabado y los mosaicos.

Como se puede ver en la tabla 7, la tendencia antes del año 2022 reflejaba aumentos de precios interanuales no superiores al 8% en el caso del porcelánico, la porosa y el gres. En cambio, en 2022 los aumentos han sido de más del 28%, aunque los mosaicos y las piezas de acabado han disminuido de precio paradójicamente.

En cuanto a tipo de producto, la tónica habitual es que los mosaicos sean los productos más caros seguidos de las piezas de acabado, el porcelánico, la porosa y el gres. A destacar, el valor de la mercancía de piezas de acabado en Israel, Arabia Saudí y Estados Unidos, lugares donde los precios medios superan los 40€ por pieza todo y que los precios medios generales se sitúan en torno a los 15€.

En cuanto a los mosaicos, los precios medios de Arabia Saudí y República Dominicana son excepcionales, puesto que el volumen de ventas es demasiado bajo como para considerarlo concluyente. En cambio, en Estados Unidos, el segundo máximo importador de mosaicos de empresas españolas por detrás de Francia, los precios medios se elevan a 51,80€ por pieza, cifras superiores a las generales del sector en este tipo de producto (29,22€/pieza).

El siguiente producto cerámico que se exporta a mayor precio es el porcelánico, a unos precios como se puede ver en la tabla 8. Los países que superan la media (11,31€/m2) son Alemania (14,66€/m2), Portugal (12,26€/m2), Estados Unidos (12,24€/m2), y Reino Unido (11,39€/m2). En cuanto a la porosa, cuyo precio medio de exportación es de 8,52€/m2, únicamente en Alemania y Reino Unido se encuentran diferencias significativas respecto a ese dato.

Por último, en lo referente al gres, Israel, República Dominicana y Portugal son de entre estos países los que compran a menor precio.

Tabla 8: Precios medios 2022 por tipo de producto en Top 10 países. Fuente: Plataforma Dataker

Generalmente el ranking de precios que ocupan los países a nivel general guarda relación cuando disociamos por tipo de pasta, sin embargo, existen ciertos países en los que según ciertos tipos de producto son mayores que los de cabría esperar. En el caso de Estados Unidos, destaca el precio medio de la porosa, el cual es más elevado incluso que el del porcelánico, cosa que no suele ser habitual y que no sucede en ningún otro país. También se concluye que a pesar de que Alemania es el país al que exportamos producto más caro, en el caso de la porosa, Estados Unidos es con diferencia a donde se envía este material a mayor precio (PM porosa 2,87 €/m2 más caro en Estados Unidos que en Alemania). Destaca también la igualdad de precios entre el gres y porosa en Alemania, Portugal y República Dominicana.

Como conclusión, la venta de producto cerámico nacional al extranjero ha sufrido una bajada de la demanda derivada de los crecientes costes de producción, no así en nivel de facturación, ya que debido al incremento de precios medios ha compensado la coyuntura en la cual se encuentra el sector. Sin embargo, las previsiones de futuro son positivas, puesto que se prevé que en el periodo 2022-2026 aumente el PIB per cápita mundial en un 5,2% de acuerdo a un estudio realizado por MECS-Acimac sobre el comportamiento de la cerámica en el periodo 2022-2026 (el cual será tema a tratar en un próximo insight), y en el que se concluye que la compra de cerámica se correlaciona positivamente con el crecimiento de la renta per cápita y con el poder adquisitivo de los consumidores.

Unidad de Inteligencia Competitiva del ITC-AICE