El pasado 28 de noviembre tuvo lugar la presentación de la tercera edición del estudio de mercado de recubrimientos en Estados Unidos llevado a cabo por Joseph Lundgren Consulting, fruto del convenio entre ASCER y la Conselleria de Hacienda, Economía y Administración Pública de la Comunidad Valenciana. En el presente insight se abordarán los principales temas tratados en el estudio.

Factores económicos

El estudio comenzó con la presentación poniendo en contexto la situación económica del país, en el que se destacó el crecimiento del producto interior bruto en el último año. Por el momento, con los datos actuales hasta el tercer trimestre de 2024, el crecimiento ha sido del 2,8%, lo que implica que Estados Unidos se coloque como uno de los países con mayor crecimiento del PIB por detrás de países como China, India o Vietnam. En cuanto a la tasa de desempleo del país, esta se sitúa en un 4,1% en el mes de octubre de 2024, una de las más bajas de los últimos 20 años. En lo relativo a la tasa de inflación del país se sitúa en el mes de octubre en el 2,6%, la mejor cifra desde el año 2020.

Otro punto a destacar es la tasa de ahorro de las familias, actualmente de las más bajas de la historia, no llegando al 5%. Este suceso, ha llevado al país a alcanzar la mayor cifra de deuda por tarjetas de crédito desde que comenzó la monitorización de este indicador por parte de la Reserva Federal de Nueva York en 1999, con un valor de 1.166 trillones de dólares en octubre de este mismo año.

Sector de la construcción

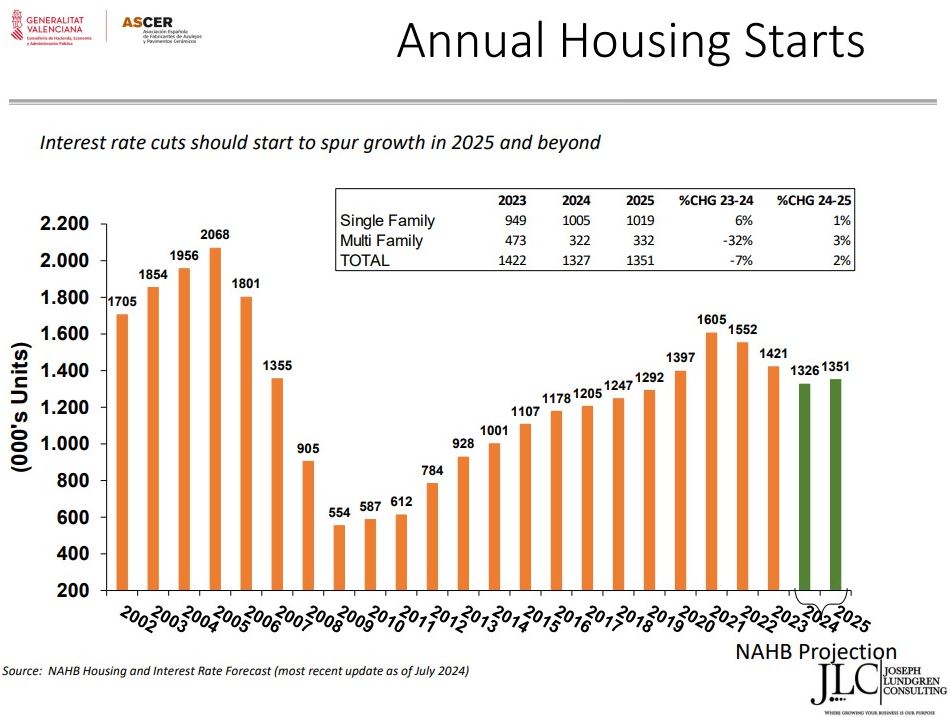

Tras el constante incremento en la construcción residencial que hubo entre 2010 y 2020, la construcción de viviendas se ha visto afectada en los últimos años por la subida en los tipos de interés, especialmente desde el año 2021. De acuerdo a las previsiones de ABI National Data, se espera que la construcción de viviendas unifamiliares y multifamiliares comience a mejorar en 2025 a razón de un 1% y un 3% respectivamente (ver figura 1).

Figura 1: Evolución en el inicio de construcciones de nuevas viviendas en Estados Unidos Fuente: Informe de la Industria de Estados Unidos por Joseph Lundgren Consulting

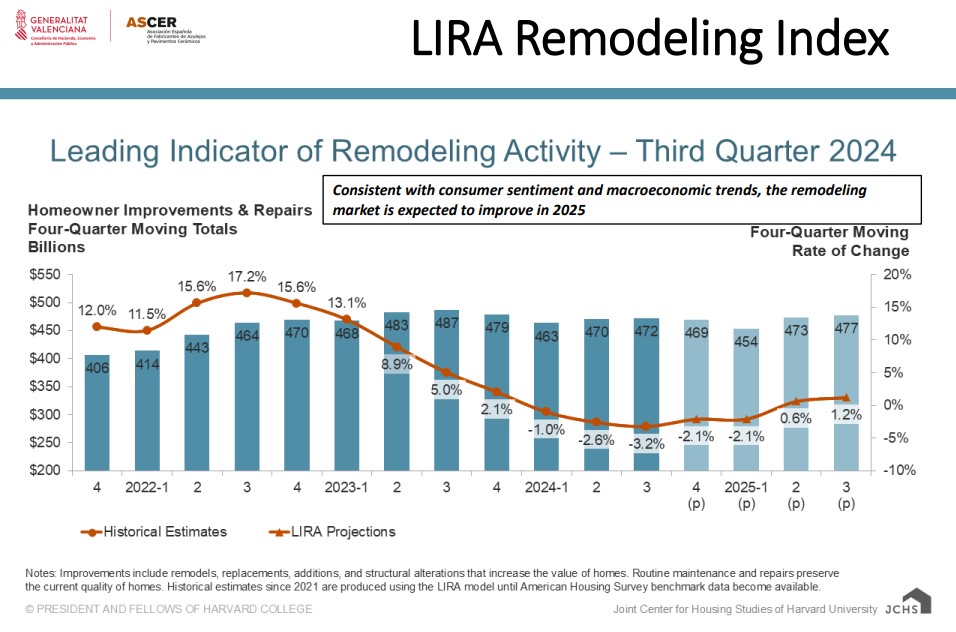

En lo referente al indicador de remodelaciones (LIRA) de Estados Unidos, el gasto en reformas del hogar tuvo su punto álgido en 2022, año en el que terminó la pandemia del Covid 19, sin embargo, debido a la concentración en el tiempo y la subida en los tipos de interés, desde el cuarto trimestre del 2022 la actividad comenzó a bajar hasta el tercer trimestre de 2023 (último trimestre con datos oficiales). A pesar de este descenso, las previsiones en este índice son positivas para el año 2025, tal y como se puede observar en la figura 2.

Figura 2: Indicador de remodelaciones en Estados Unidos (LIRA) Fuente: Informe de la Industria de Estados Unidos por Joseph Lundgren Consulting

Otro indicador relevante para evaluar el estado del sector de la construcción es el ABI (Architectural Business Index). Este indicador compara mensualmente el numero de nuevos proyectos con respecto al mes anterior. Si las cifras se sitúan por encima de 50, significa que se han llevado a cabo más proyectos que el mes anterior. Respecto a este indicador, el número de nuevos proyectos lleva decreciendo 20 meses, aunque las cifras de octubre de 2024 muestran atisbos de romper esta tendencia. El estudio llevado a cabo por Joseph Lundgren Consulting asegura que muchos de los proyectos diseñados se encuentran paralizados a falta de que los tipos de interés se sitúen en niveles más bajos para hacerlos realidad.

Mercado de recubrimientos

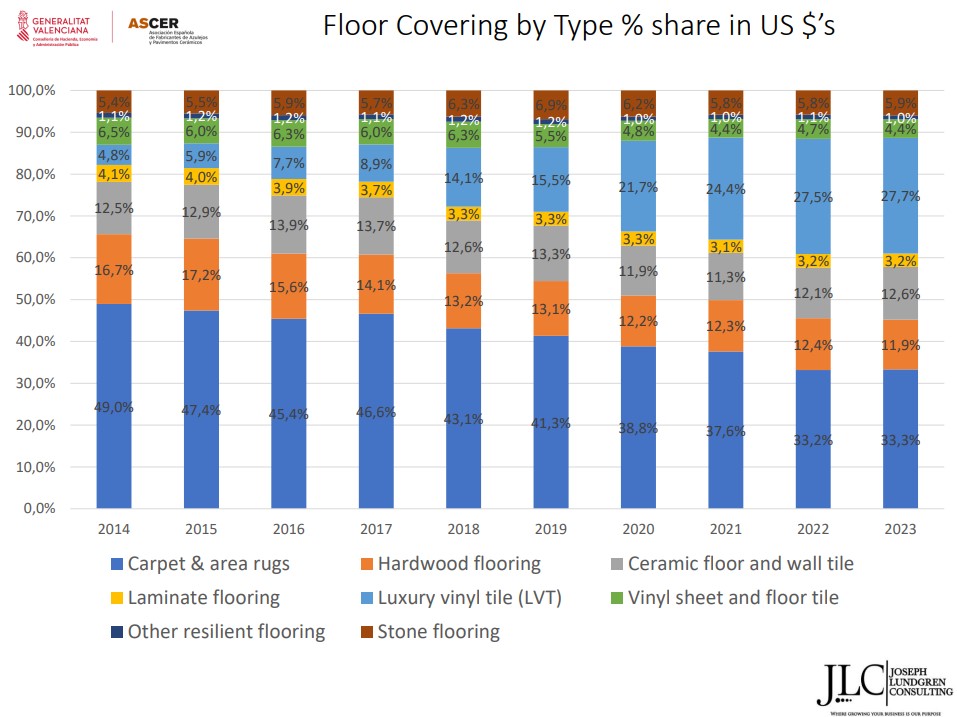

En cuanto a los recubrimientos, no hay grandes cambios con respecto a 2022, aunque la madera pierde algo de cuota en favor de la cerámica y del LVT. En cualquier caso, la moqueta sigue siendo el principal recubrimiento en Estados Unidos a pesar de la continua caída que ha tenido estos últimos 10 años y que parece haberse estabilizado en 2023. Mientras tanto, el LVT continúa ganando aceptación entre el público norteamericano, acercándose cada vez más a la moqueta. La cerámica por su parte es un tipo de recubrimiento que ha ido fluctuando menos que otros materiales en estos últimos 10 años (ver figura 3). El año 2023 presenta una mejora en la cuota de mercado de la cerámica hasta alcanzar el 12,6%, cifra equivalente a la de 2018, sin embargo, los valores absolutos indican que la demanda de cerámica es la más baja desde el año 2014.

Figura 3: Cuota de mercado por tipo de recubrimiento en Estados Unidos Fuente: Informe de la Industria de Estados Unidos por Joseph Lundgren Consulting

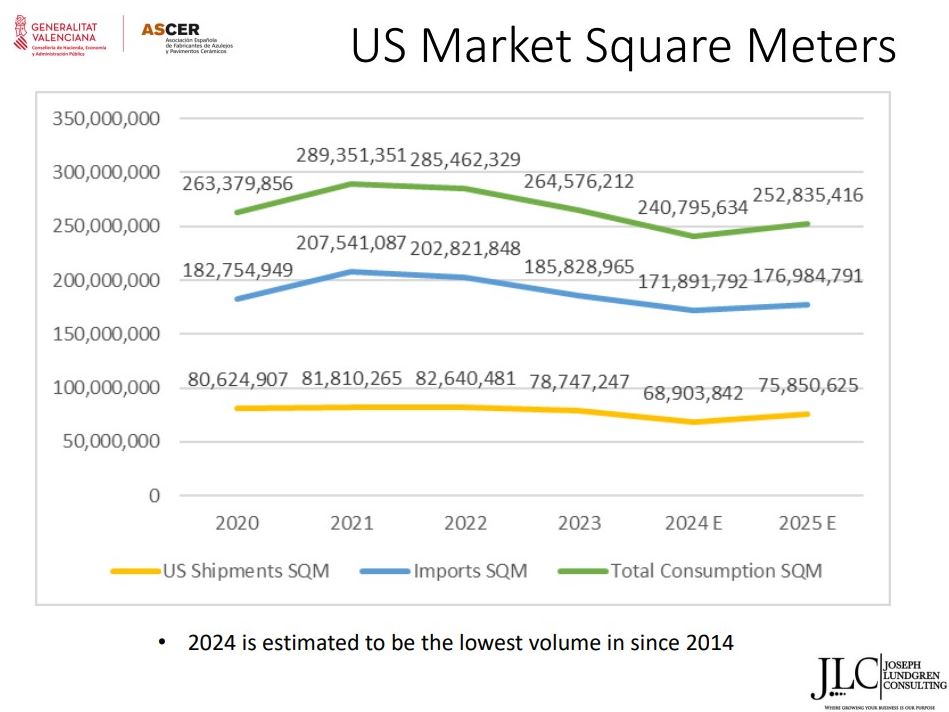

En cuanto a la evolución de las ventas cerámicas, el estudio muestra la bajada del consumo de cerámica en Estados Unidos, lo que situó el consumo en 2023 en 264.576.212 m2 (7,9% menos que en 2022) y 185.828.965 m2 importados (8,4% menos que en 2022). La estimación para 2024, es, como se puede ver en la figura 4, de 240.795.634 m2 consumidos y 171.891.792 m2 importados. A pesar de esta caída, se piensa que esta tendencia se revertirá en 2025, y se estima un crecimiento del 5% para el año 2025 en base a como se ha comportado la industria en el pasado.

Figura 4: Evolución del mercado cerámico en Estados Unidos Fuente: Informe de la Industria de Estados Unidos por Joseph Lundgren Consulting

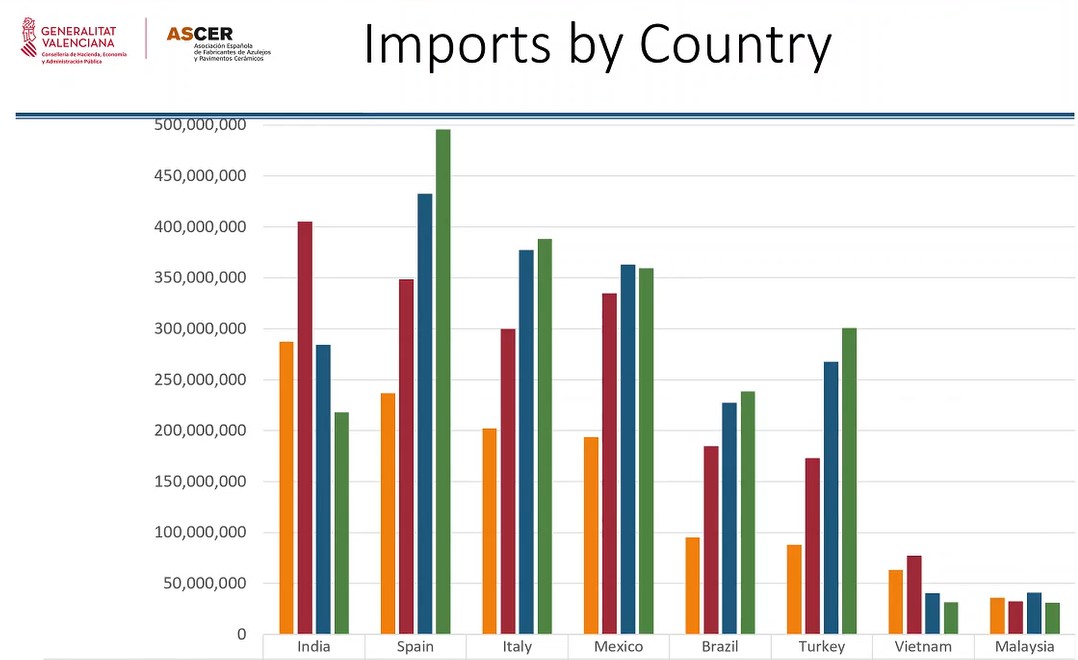

En lo referente a la cuota de mercado por países, y a pesar de las medidas antidumping impuestas por Estados Unidos, India se sitúa en 2023 como el país que más SF (pies cuadrados) importa en detrimento de España, aunque también arrebatando cuota de mercado a Italia y México (ver figura 5).

Figura 5: Evolución importaciones a Estados Unidos TOP 8 países Fuente: Informe de la Industria de Estados Unidos por Joseph Lundgren Consulting

En cuanto a los precios de importación, Italia (25,93), España (20,34) y Turquía (11,30) se mantienen como los países con los precios más elevados, aunque cabe destacar que los datos provisionales de 2024 (hasta agosto 2024) indican una bajada generalizada de los precios, especialmente en el caso de España.

Pasando a hablar del mix de producto vendido por los distribuidores, el 47% corresponde a porcelánico y un 20% a baldosa de cuerpo color o técnica. De acuerdo al estudio, el producto de pasta roja, con un 13% de cuota de mercado procede principalmente de México, es comercializado por tiendas del hogar y está enfocado en ahorrar costes en las reformas o nuevas construcciones que requieran muchos metros cuadrados. En lo referente a revestimiento, se comenta que Estados Unidos tiene todavía un largo recorrido de ventas.

Respecto a los formatos más vendidos en Estados Unidos, el mercado se ha mantenido muy estable a lo largo del tiempo en cuanto a las tendencias cerámicas demandadas por los consumidores, aunque achaca la falta de demanda de formatos más grandes a los problemas de instalación derivados de la falta de profesionales. En el estudio se comenta que el formato 30×60 en pavimento concentra el 66% de las ventas. En el siguiente enlace se puede ver el ranking por formatos.

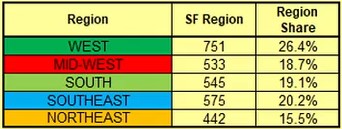

Consumo de cerámica por regiones

Por regiones, como se muestra en la figura 6, la zona Oeste es la que más cerámica compró en 2023, destacando especialmente el estado de California, el estado con mayor consumo de todo el país. La zona sudeste representa el 20,2% de todo el consumo del país (Florida es el tercer estado en consumo de todo el país), mientras que la zona Medio Oeste y la Sur se sitúan como la tercera y cuarta más fuertes, en la que destaca el estado de Texas, el segundo con más consumo del país. La zona con menor consumo de cerámica es la Noreste.

Figura 6: Consumo de cerámica por Regiones en 2023 Fuente: Informe de la Industria de Estados Unidos por Joseph Lundgren Consulting

Como apunte, se comentó que el clúster cerámico existente en Estados Unidos se encuentra en el estado de Tennessee, cuyos productos van principalmente dirigidos a las zonas de Sur y Medio Oeste debido a la competitividad que tienen los productores locales debido a los menores costes logísticos. También se puso como ejemplo la región Oeste, a la cual le sale más a cuenta importar cerámica de Asia debido a este tipo de costes.

Distribuidores en Estados Unidos

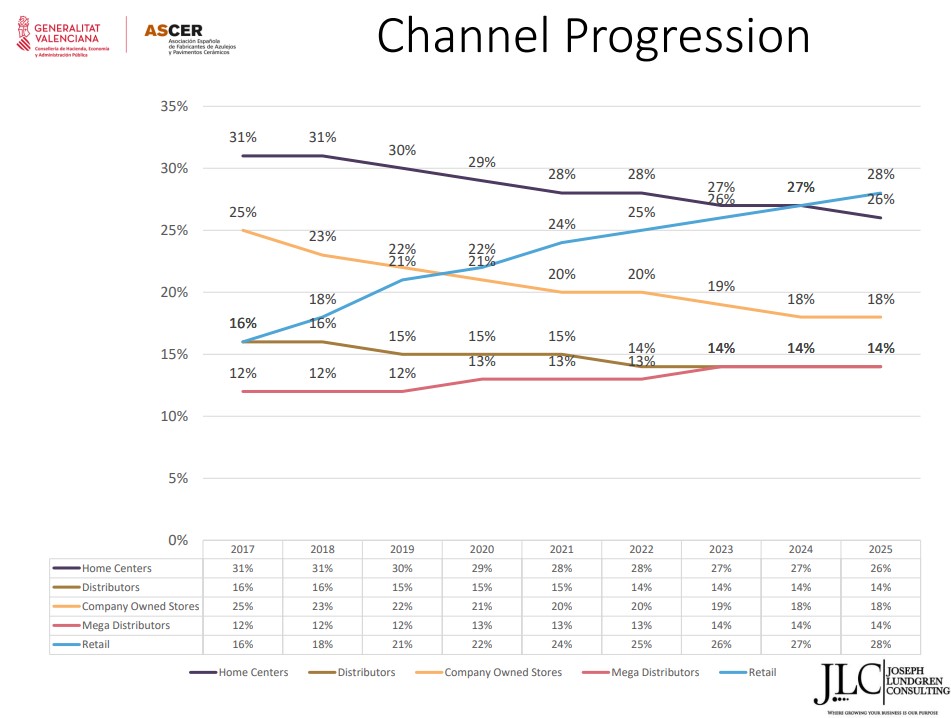

Respecto a los distribuidores, El minorista (Retail) es el tipo de distribuidor que más está creciendo en cuota de mercado, llegando a igualar a las tiendas del hogar (Home Centers), tradicionalmente los que mayor cuota de mercado tenían y cuyas cifras llevan años empeorando. Destaca también las tiendas del fabricante (Company Owned Stores), que también llevan años perdiendo cuota de mercado, mientras que los distribuidores de gran escala (Mega Distributors), a pesar de ser los que menos ventas consiguen, están creciendo y ya han igualado a los distribuidores mayoristas (Distributors) (ver figura 7).

Figura 7: Cuota de mercado por tipo de distribuidor Fuente: Informe de la Industria de Estados Unidos por Joseph Lundgren Consulting

De acuerdo al estudio, las tiendas del hogar y los minoristas tienen puntos fuertes como una amplia variedad de productos, a unos precios competitivos, con un servicio a la altura y con un horario de apertura más amplio que el resto de los distribuidores, factor muy valorado por el consumidor final. En la presentación se explica que el consumidor estadounidense no le presta atención a la marca del fabricante, por lo que este tipo de servicios explica en parte la popularidad de este tipo de distribuidores.

En cuanto a cuotas de mercado por tipo de obra, tanto la edificación comercial como la construcción de viviendas tienen cuotas similares de entorno al 37%, siendo la remodelación de viviendas el segmento con menor cuota de mercado con un 27%. En este sentido, el segmento comercial ha ganado cuota de mercado últimamente debido a la bajada de la construcción residencial y el descenso en las reformas.

Por tipo de distribuidores, las cuotas de mercado y los segmentos a los que se dirigen han sido de la siguiente manera en 2023:

Tienda del hogar

Cuota de mercado → 27%

Ventas en obra residencial nueva → 11%

Ventas remodelación → 56%

Ventas en obra comercial → 33%

Distribuidores mayoristas

Cuota de mercado → 14%

Ventas en obra residencial nueva → 29%

Ventas remodelación → 13%

Ventas en obra comercial → 59%

Tiendas del fabricante

Cuota de mercado → 19%

Ventas en obra residencial nueva → 23%

Ventas remodelación → 12%

Ventas en obra comercial → 65%

Distribuidores de gran escala

Cuota de mercado → 14%

Ventas en obra residencial nueva → 29%

Ventas remodelación → 13%

Ventas en obra comercial → 59%

Minorista

Cuota de mercado → 27%

Ventas en obra residencial nueva → 10%

Ventas remodelación → 70%

Ventas en obra comercial → 20%

Para acabar la sesión, se dieron unos cuantos datos acerca del punto de vista de los diseñadores respecto a la cerámica. Las principales conclusiones son las siguientes:

- Los principales factores que influyen en la elección de un producto cerámico son los agentes comerciales, seguido de los elementos de promoción y el contenido de las páginas web, quedando como factores menos influyentes las recomendaciones de conocidos y la puesta a punto de los showrooms.

- En lo relativo a las prioridades de los diseñadores, se comenta que el principal aspecto en el que se fijan es que cumpla con el estilo preferido. En este sentido una de las ventajas de la cerámica respecto al LVT es la variedad de estilos disponibles, sin embargo, la posibilidad de obtener muestras supone un freno para lograr llegar a más proyectos. Por otra parte, la calidad del producto también es uno de los factores a los que los diseñadores prestan gran atención, así como las características técnicas de los recubrimientos y la confianza en la marca y el servicio prestado por la misma.

- En cuanto al asesoramiento recibido, los diseñadores se apoyan principalmente en las opiniones de otros diseñadores y en lo que ven por internet, aunque también cuentan con el apoyo y asesoramiento del equipo comercial de los distribuidores.

- Respecto a los principales problemas a los que se enfrentan, la instalación inadecuada de la cerámica y el bajo mantenimiento que se realiza suponen el 60% de los inconvenientes para los diseñadores. En menor medida, la irregularidad en los precios y los plazos de entrega son otros de los problemas a los que confiesan que se tienen que enfrentar.

Unidad de Inteligencia Competitiva del ITC-AICE